Découvrez toutes les réductions et crédits dont vous pouvez bénéficier

ETAPE 4.4 : Reductions et crédits d'impots

-Les charges : Réductions et crédits courants

🎯 Réductions et crédits d’impôt : optimisez chaque euro déclaré

Lorsque vous remplissez votre déclaration, certaines dépenses utiles ou solidaires peuvent vous faire gagner de l’argent via deux leviers fiscaux :

Quel est la différence entre les deux et par rapport à une déduction? (important)

🚨 ATTENTION – À NE PAS CONFONDRE !

Déduction, réduction et crédit d’impôt : trois mécanismes, trois impacts différents sur votre fiscalité.

🟡 1. DÉDUCTION D’IMPÔT

Son incidence :

💼 Elle diminue le revenu sur lequel est calculé votre impôt. « LE REVENU ET PAS L’IMPOT »

Exemples :

Versements sur un Plan Épargne Retraite (PER)

Pensions alimentaires versées

👉 Utile pour les contribuables dans les tranches d’imposition élevées.

Plus vos revenus sont hauts, plus la déduction est intéressante.

mini cas pratique : si vous placez 2 000 € sur un Plan Épargne Retraite, ces 2 000 € seront soustraits de votre revenu.

➤ Si vous êtes dans la tranche 30 %, vous gagnez 600 € d’économie fiscale.

📉 2. RÉDUCTION D’IMPÔT

Son incidence :

📉 Elle diminue directement le montant de l’impôt à payer.

Exemples :

Dons à des associations

Cotisations syndicales

Investissements type Loi Malraux

👉 Mais si vous ne payez pas d’impôt, la réduction n’est pas remboursée.

mini cas pratique : Don à la Fondation des Œuvres Sociales de l’Armée : 75 % de réduction, jusqu’à 1 000 € de don.

➤ Don de 300 € = réduction de 225 €

« Si votre impôt à payer est de 100 € l’administration fiscale est obligée de vous rembourser 500 € soit 100 -225 = 0€ pas de remboursement au delà »

💰3. CRÉDIT D’IMPÔT

Son incidence :

💰 Il réduit l’impôt à payer, et s’il reste un excédent… l’État vous rembourse la différence !

Exemples :

Emploi d’un salarié à domicile

Garde d’enfants

Travaux d’aménagement pour personne handicapée

👉 C’est le plus avantageux, surtout si vous avez peu ou pas d’impôt à payer.

mini cas pratique : Emploi à domicile : vous avez payé une femme de ménage ou un jardinier → 50 % de crédit sur les sommes versées. ➤ 450 € versés = 225 € récupérés

« Si votre impôt à payer est de 100 € l’administration fiscale est obligée de vous rembourser 500 € soit 100 -225 = 125€ de remboursement »

✅ En résumé:

| Type | Réduit… | Remboursé si non imposable ? | Exemple concret |

|---|---|---|---|

| Déduction | Le revenu imposable | ❌ Non | PER, pensions alimentaires |

| Réduction | Le montant de l’impôt | ❌ Non | Dons, cotisations syndicales |

| Crédit d’impôt | Le montant de l’impôt | ✅ Oui | Emploi à domicile, garde, handicap |

🎖️ Conseil tactique :

➡️ Si vous êtes non imposable ou en début de carrière : visez les crédits d’impôt.

➡️ Si vous êtes dans une tranche à 30 % ou + : profitez à fond des déductions.

✅ En résumé:

| Type | Réduit… | Remboursé si non imposable ? | Exemple concret |

|---|---|---|---|

| Déduction | Le revenu imposable | ❌ Non | PER, pensions alimentaires |

| Réduction | Le montant de l’impôt | ❌ Non | Dons, cotisations syndicales |

| Crédit d’impôt | Le montant de l’impôt | ✅ Oui | Emploi à domicile, garde, handicap |

🎖️ Conseil tactique :

➡️ Si vous êtes non imposable ou en début de carrière : visez les crédits d’impôt.

➡️ Si vous êtes dans une tranche à 30 % ou + : profitez à fond des déductions.

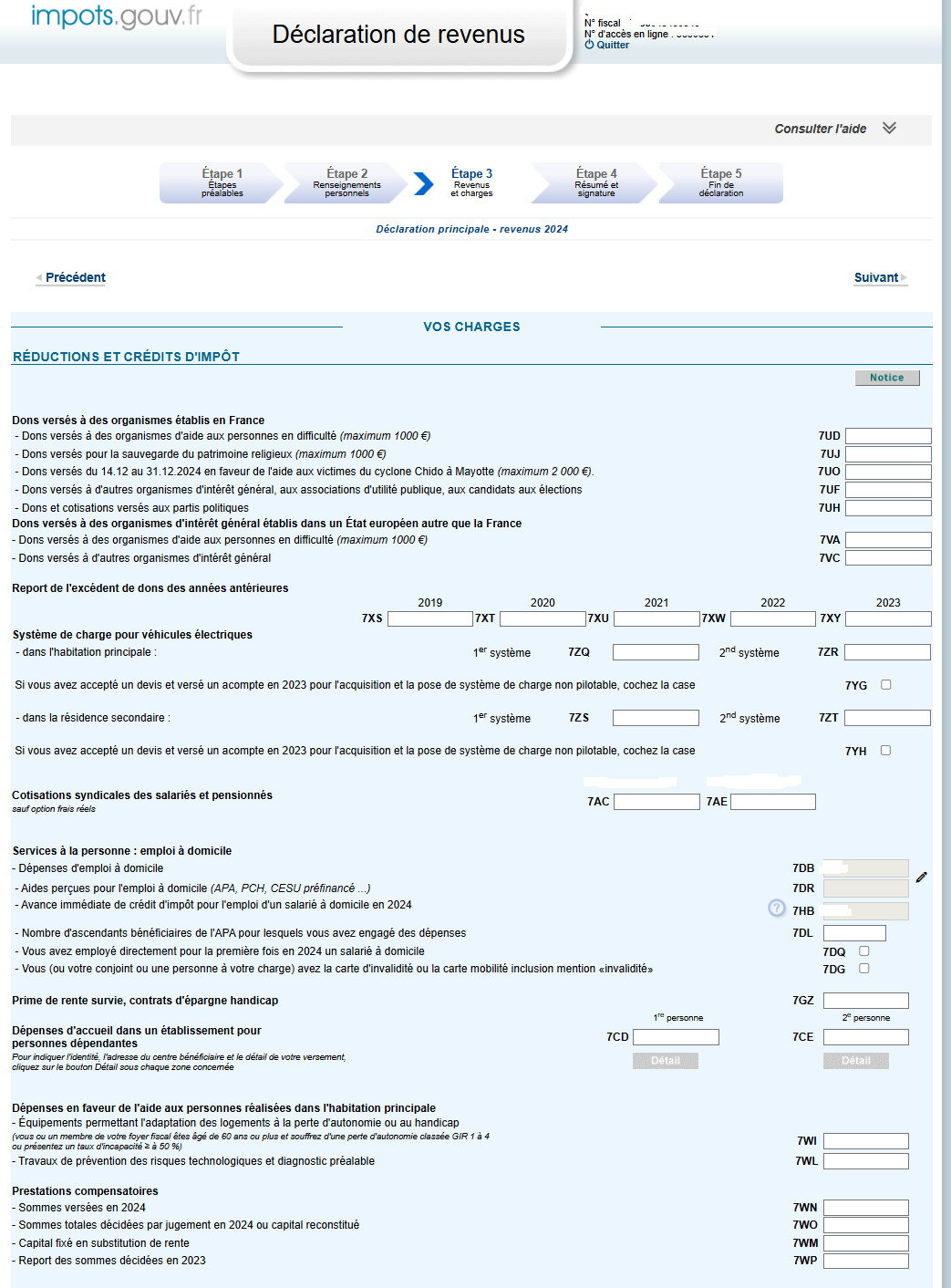

📋 Rubriques clés à cocher

🔹 Dons aux associations (cases 7UD à 7UH)

📉 Réduction d’impôt

Organismes d’aide aux personnes, patrimoine, catastrophes naturelles, élections, etc.

Jusqu’à 75 % déductibles (dans certaines limites)

🔹 Services à la personne – emploi à domicile (7DB à 7DL)

💰 Crédit d’impôt

✅ Les emplois concernés par cette rubrique :

Les missions doivent être réalisées à votre domicile (ou celui d’un ascendant si vous le soutenez), et déclarées officiellement (via CESU, Pajemploi, entreprise agréée, etc.).

🔹 Aide à la vie quotidienne :

-

Ménage, repassage

-

Jardinage (hors gros travaux)

-

Petits travaux de bricolage

-

Surveillance ou gardiennage

-

Livraison de courses ou de repas

🔹 Garde et accompagnement :

-

Garde d’enfant à domicile (hors crèche)

-

Aide à l’accompagnement d’enfants handicapés

-

Accompagnement d’une personne âgée ou dépendante (courses, RDV, promenade)

-

Garde-malade à domicile (hors soins médicaux)

🔹 Aide aux personnes fragiles :

-

Assistance aux personnes âgées ou handicapées

-

Aide à la toilette, à l’habillement, à la mobilité (hors actes médicaux)

-

Aide administrative (courrier, prise de RDV, etc.)

📌 Cas spécifiques militaires :

-

Vous aidez un parent dépendant vivant chez vous ? ✅ Crédit d’impôt applicable.

-

Vous avez un enfant gardé à domicile ? ✅ 50 % remboursé.

-

Vous employez une aide-ménagère via CESU ou entreprise agréée ? ✅ Éligible.

50 % des dépenses récupérables

Valable même si vous n’êtes pas imposable

🔹 Recharge de véhicules électriques (7XS à 7ZT)

💰 Crédit d’impôt

Installation d’une borne de recharge dans votre résidence principale ou secondaire

Travaux réalisés en 2023 avec devis accepté = éligible

🔹 Cotisations syndicales (7AC / 7AE)

📉 Réduction d’impôt

Inutile dans votre cas , il n’y a pas de syndicat dans l’armée

Si vous cotisez à un syndicat reconnu, comme dans certains corps militaires ou civils

🔹 Dépenses liées au handicap ou à la perte d’autonomie (7WI à 7WP)

💰 Crédit d’impôt

Aménagement du domicile, équipements spécialisés, diagnostic autonomie

Spécialement pensé pour les personnes âgées, en situation de handicap ou aidants familiaux

🛡️ Pourquoi c’est crucial pour vous ?

Vos engagements dépassent souvent le cadre pro : solidarité, famille, soutien

Ces dispositifs existent pour vous soutenir financièrement, que vous soyez en activité, en retraite, ou en reconversion

Une case cochée peut valoir plusieurs centaines d’euros d’économies

✅ Récap express : crédit ou réduction ?

| Dépense | Type d’avantage fiscal | Case(s) |

|---|---|---|

| Don à une association | 📉 Réduction d’impôt | 7UD à 7UH |

| Emploi d’un salarié à domicile | 💰 Crédit d’impôt | 7DB à 7DL |

| Installation borne électrique | 💰 Crédit d’impôt | 7XS à 7ZT |

| Cotisation syndicale | 📉 Réduction d’impôt | 7AC / 7AE |

| Aménagement handicap / autonomie | 💰 Crédit d’impôt | 7WI à 7WP |

🎖️ Conseil militaire :

Chaque case est une munition fiscale.

Bien utilisée, elle réduit votre charge. Oublier de la cocher, c’est laisser de l’argent au camp adverse.

Valable même si vous n’êtes pas imposable

✅ Récap express : crédit ou réduction ?

| Dépense | Type d’avantage fiscal | Case(s) |

|---|---|---|

| Don à une association | 📉 Réduction d’impôt | 7UD à 7UH |

| Emploi d’un salarié à domicile | 💰 Crédit d’impôt | 7DB à 7DL |

| Installation borne électrique | 💰 Crédit d’impôt | 7XS à 7ZT |

| Cotisation syndicale | 📉 Réduction d’impôt | 7AC / 7AE |

| Aménagement handicap / autonomie | 💰 Crédit d’impôt | 7WI à 7WP |

🎖️ Conseil militaire :

Chaque case est une munition fiscale.

Bien utilisée, elle réduit votre charge. Oublier de la cocher, c’est laisser de l’argent au camp adverse.

Valable même si vous n’êtes pas imposable

source : impot.gouv

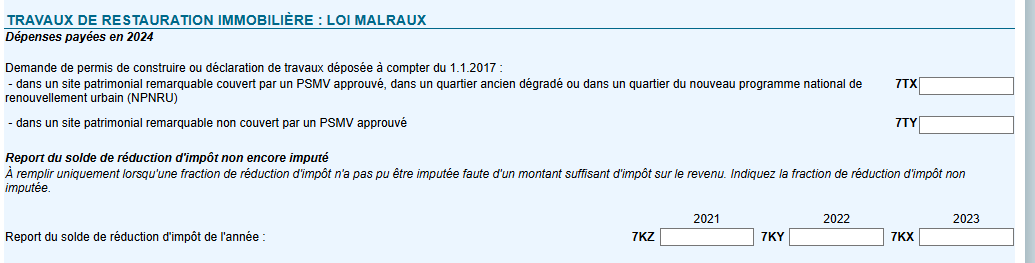

-Les charges: La loi malraux

🏛️ Loi Malraux : un investissement dans l’ancien trop peu Intéressant

⚠️ Pourquoi la Loi Malraux n’est pas toujours avantageuse

Même si elle offre une réduction d’impôt importante, investir en Malraux peut s’avérer peu rentable voire risqué, selon votre profil et vos objectifs.

📉 1. Il faut être fortement imposé pour que ce soit rentable

💬 La réduction Malraux vient réduire l’impôt à payer, mais elle n’est jamais remboursable.

🔍 Donc si vous êtes :

en début de carrière,

dans une tranche à 0 % ou 11 %,

ou déjà fortement réduit d’impôt avec d’autres dispositifs…

👉 Vous ne profitez pas à 100 % de l’avantage fiscal.

Votre réduction partiellement inutilisée est perdue si vous ne l’imputez pas rapidement.

💼 2. Ticket d’entrée élevé

🎯 La plupart des opérations Malraux nécessitent un investissement entre 200 000 € et 500 000 €, voire plus.

Ce n’est ni accessible ni recommandé pour :

un jeune militaire,

un foyer sans épargne solide,

ou un investisseur sans expérience en immobilier ancien.

⚠️ De plus, les travaux doivent être intégralement financés avant de bénéficier de la réduction. Cela crée un effort de trésorerie important.

🧱 3. Risques immobiliers élevés

Malraux = Immobilier ancien + Travaux lourds + Zones spécifiques

Cela implique :

des délais longs (plusieurs années entre achat et location),

des coûts de rénovation élevés,

des contraintes de mise en location strictes,

des secteurs géographiques imposés, parfois peu dynamiques à la revente.

💣 Résultat : faible rentabilité locative, risque de vacance, revente incertaine.

🔍 4. Gestion complexe

Ce n’est pas un placement « clé en main ».

Avec la Loi Malraux, vous devez gérer :

un montage juridique spécifique (SCI, VIR, etc.),

des délais administratifs,

des obligations fiscales précises…

🎖️ Si vous êtes en mission, en OPEX ou avec un emploi du temps chargé, ce type d’investissement est difficilement compatible avec votre rythme de vie militaire.

✅ En résumé pour un militaire :

| Critère | Loi Malraux est-elle adaptée ? |

|---|---|

| Impôt faible | ❌ Non |

| Budget limité | ❌ Non |

| Besoin de revenus locatifs immédiats | ❌ Non |

| Objectif : réduction d’impôt rapide et simple | ❌ Non |

| Objectif : défiscaliser beaucoup et investir long terme | ✅ Oui (si bien accompagné) |

source : impot.gouv

-Les charges: Les autres réductions et crédits d'impôts

🔍 Note stratégique pour les militaires :

La rubrique « Autres réductions et crédits d’impôt » regroupe des dispositifs très spécifiques, rarement applicables à votre situation militaire.

Il est utile de parcourir la section rapidement, mais inutile d’y consacrer trop de temps, sauf cas particulier (investissements PME, dons internationaux, FIP/FCPI…).

🎖️ Restez concentrés sur les rubriques les plus pertinentes pour vous.